来源:六里投资报

公募基金三季报已经披露完毕。

从中可以看到,不少基金经理在三季度的调仓动作不小,为“9·24”后的反弹打下了基础,投资报长期关注并推荐的富国基金白冰洋便是其中之一。

2023年12月份,白冰洋开始管理自己在富国基金的第一支产品——富国洞见价值。

截至10月29日,在今年跌宕起伏的市场中,这支基金共取得了16.15%的回报,尽管成立初期净值有所波动,但很快收复了跌幅并取得了不错的回报。

投资报(Liulishidian)提炼了这只基金的几个特点:

1、“9·24”以来收益19.23%,

三季度回报10.50%,吸引资金净申购

从基金的净值表现来看,和多数权益类基金一样,富国洞见价值在今年三季度的前两个月略有下跌,

到8月下旬之后,基金净值一度又回到了水下。

但在9月24日之后,市场迅速开启强势反弹,基金净值也随之走高;

仅统计从9月24日以来至今的涨幅,截至10月29日,这一波行情中,富国洞见价值的反弹幅度为19.23%,涨幅不小。

规模来讲,富国洞见价值的合并规模在三季度末达到了6.45亿元,较之于上季度末增加近65%;

规模的增加一方面来自于净值的上涨,另一方面也来源于受业绩吸引而来的资金净申购。

富国洞见价值在三季度的份额相比于二季度末增加了1.80亿份,相当于增加了近50%,是一笔不小的净申购。

但这个规模其实仍属于偏小,对于基民来说,是个介入的舒适区。

2、仓位升至92%以上,

港股占比持续提升,减持大涨后的地产股

从仓位情况来看,前期建仓节奏较快的富国洞见价值在一季度末就达到了89.70%的仓位,二季度仓位略有下降至87.94%;

三季度,白冰洋将富国洞见价值的股票仓位提高到了92.87%。

与此同时,持仓内部也有结构性的调整——港股占比进一步加大。

可以看到,二季度,白冰洋的调仓动作也是比较大的,

当季前十大重仓股中有8只新进,一项比较明显的特征就是港股占总体持仓比重的提升——从一季度末的23.28%提高到37.99%。

而到了三季度,富国洞见价值中的港股持仓市值继续增加,

在三季度末达到了2.92亿元,占资产净值比例为 45.36%。

对比92.87%的股票仓位来说,相当于白冰洋在A股和港股上的配置几乎对半开,A股仅略高2个点左右。

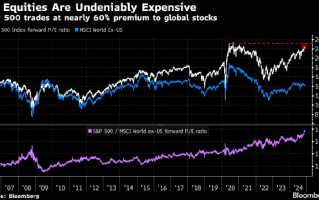

毫无疑问,这是一个非常高的港股配置比例。

从前十大来看也是如此,三季度末,富国洞见价值的前十大中有7只为H股,

即:腾讯控股、阿里巴巴-W、药明生物、联想集团、中国中车、快手-W、绿叶制药。

相较于二季度,新进入前十大重仓的标的是阿里巴巴-W、药明生物、绿叶制药这三只,前二者都是在今年三季度新买入的标的。

从行业角度来看,白冰洋在港股的配置相对来讲是较为分散的,持仓涵盖了通信、医疗等9个行业。

对比中报来看,通信依然是富国洞见价值在港股的第一大重仓行业,这一点并未发生改变;

但在三季度,医疗保健取代信息技术,成为了富国洞见价值的港股第二大重仓行业,原本信息技术上8.53%的比重下降到了4.12%;

而本来拿得颇轻的、占比仅有1.01%的医疗保健,或部分由于买入药明生物的原因,占比增加到了8.45%。

此外值得一提的是房地产,

中报时,富国洞见价值的港股持仓中有5.04%的房地产,到三季度末,这一比重下降到了2.31%;

而在三季度港股的反弹中,地产股比如白冰洋持有的越秀地产,涨幅巨大,从低点到高点的涨幅翻倍不止;

也因此,即便在前十大没有体现,但白冰洋大概率减掉了这些大涨的地产股,而这些地产股也确实为基金净值带来了不错的贡献。

3、前十大新进重仓阿里巴巴、药明生物

相比于在二季度大刀阔斧地调换了8只前十大,白冰洋在三季度更多选择了在原有持仓上进行增减;

新进买入的个股仅有两只,即阿里巴巴-W和药明生物。

这是白冰洋首次买进这两只个股,不仅是对于富国洞见价值来说,在此前管理产品的持仓中也并未见过这两支个股的身影。

结合阿里的股价表现来看,

从9月初到10月初的高点,这之间,阿里涨幅超过40%,几乎回到了2023年1月份时阶段性反弹的高点。

而药明生物的股价同样在这一轮有比较好的表现,从9月初到10月初的高点之间,涨幅接近翻倍。

从这一点来看,白冰洋在三季度新进买入的这两只个股应该已经有了不错的浮盈。

除了新进个股以外,白冰洋对之前持有的腾讯、思维列控、东方生物、联想集团、伊戈尔、快手-W、绿叶制药都进行了加仓;

增持幅度较大的主要是东方电子和绿叶制药,增持幅度均在翻倍以上。

值得一提的是,在新进阿里巴巴、增持腾讯和快手之后,

白冰洋持仓中的互联网公司占比已然不低,仅这三只个股的权重加总就已经达到了近15%。

表现出来减持的个股只有一支,就是中报时的第一大重仓股——中国中车。

中国中车上面,白冰洋持有的时间不算太长,在一季报时前十大并未出现这支个股的身影,二季度即加到了第一大重仓。

从股价来看,今年前4个月,中国中车股价几乎一路上行,在5、6月份有所调整,三季度继续上攻。

以这只个股前三季度整体上行的趋势来看,白冰洋在曾经的第一大重仓股上应该也有不小的收获。

4、寻找长期维度被错误定价的资产

在此前的公开交流中,白冰洋曾提出过一个观点,

“对于一些传统的或者现阶段有回报的东西,我们对于它未来回报的持续性和可靠性会不会高估了?

对于大家现在认为有风险的这些标的,尤其是有成长属性的东西里面,我们现在反而是不是过于谨慎了?”

而从这次三季报表现出的调仓动作,可以看到,白冰洋的确有意减少了此前表现较好的红利类资产上的配置,包括被减持的中国中车等其实都印证了这一点。

而另一方面,白冰洋也在有意增加对成长股的配置,

包括低位买进药明生物,大幅增加对港股互联网股的配置等等,也都在佐证一点。

在三季报中,白冰洋延续往常的风格,重申自己的投资理念和观点:

回望上半年我们在季报和半年报中的讨论,我们继续不厌其烦,老生常谈:

我们能做的,是相信社会的发展,理解经济的变化,并以此为基础寻找长期维度被错误定价的资产。

另外,我们继续在两个市场(A 股和港股)同时寻找投资机会。

我们的目标,始终是基于长期,

基本面的变化从来不是一蹴而就,市场先生的极致“表演”,往往创造了更多的投资机会。