炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

11月20日,博苑股份发布招股意向书,拟于近日上市。公司计划募资6.68亿元,除1.5亿元用于补充流动资金外,其他5.18亿元都用来扩张产能。

招股书显示,博苑股份多个主营产品属于“高污染、高环境风险”产品,可公司仍计划使用IPO募资扩张其中部分产品的产能。此外,公司报告期内多次因“未批先建”遭罚,可见公司对环保的态度。博苑股份还超标生产,公司合规内控是否能满足上市公司要求还有待时间给出答案。

2023年,博苑股份的净利润较四年前增长了950%,远超同行可比公司,尤其是远超业绩增速相差不多浩通科技,颇为异常。公司毛利率也是由低于同行均值到高于同行均值,相关解释却相互矛盾,公司高速增长的盈利及异常的毛利率波动需要时间验证其真伪。

净利润四年增长近10倍远超同行 高毛利率解释前后矛盾

招股书显示,博苑股份主营业务包括有机碘化物、无机碘化物、贵金属催化剂、发光材料、六甲基二硅氮烷等产品的研发、生产、销售。

2019-2023年,博苑股份分别实现营业收入3.38亿元、3.79亿元、5.24亿元、7.98亿元、10.25亿元,分别实现归母净利润0.17亿元、0.64亿元、1.03亿元、1.76亿元、1.82亿元。2023年,博苑股份的营收较2019年增长了203.01%;归母净利润增长了950%,接近10倍。

博苑股份的业绩增速显著高于同行均值,尤其是净利润增速更是远超同行。招股书中,博苑股份将新亚强、司太立、浩通科技作为可比上市公司,三家公司2023年的净利润较2019年的增幅分别为-43.74%、-74.03%、54.82%,显著低于博(金麒麟分析师)苑股份的950%。

尤其是,新亚强、司太立2023年的净利润较2019年下降了40%以上,可博苑股份同期竟能增长10倍。此外,浩通科技2023年的营收也较2019年也增长了2倍多,但净利润只增长了不到55%,可见博苑股份的净利润增速十分异常。

根据中注协《审计技术提示第1号——财务欺诈风险》(已废止)的规定,“与同行业的其他公司相比,获利能力过高或增长速度过快”是值得关注的财务欺诈信号。

尽管上述规定已经废止,净利润增速过快不代表就是财务造假,但博苑股份过快的净利润增速还是十分值得投资者关注,尤其是净利润增速还远超营收增速相近的浩通科技。

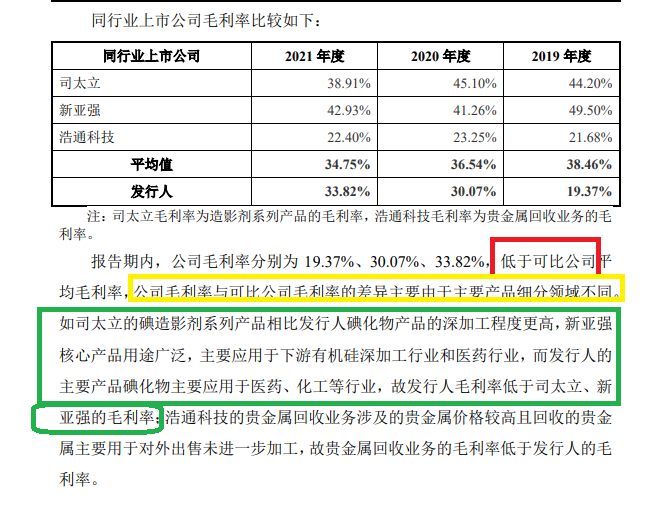

与同行公司相比,博苑股份的获利能力也远超同行,最具代表性的指标是2022年及以后的毛利率。2019-2021年,博苑股份毛利率分别为19.37%、30.07%、33.82%,低于可比同行公司均值38.46%、36.54% 、34.75%。

博苑股份解释称,与可比公司毛利率的差异主要由于主要产品细分领域不同,详见上图。

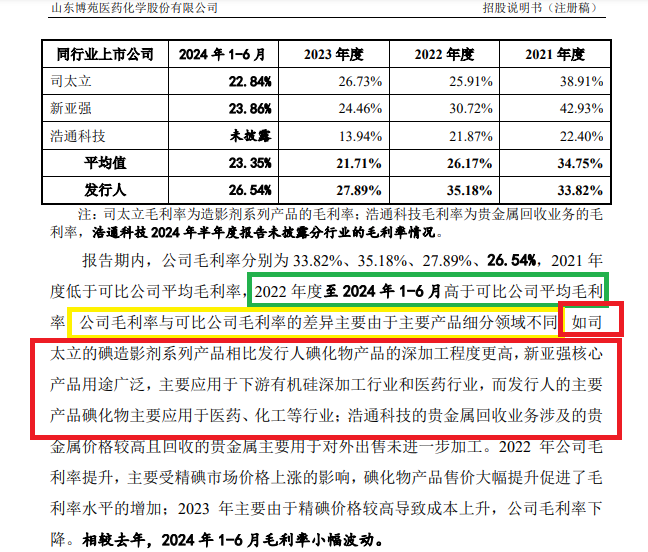

2022年、2023年、2024年上半年,博苑股份的毛利率分别为35.18%、27.89%、26.54%,高于同行可比公司均值 26.17%、21.71% 、23.35%。

博苑股份解释毛利率高于同行公司均值的原因与2019-2021年低于同行均值的原因竟然一致,都是与可比公司主要产品细分领域不同,不免有些矛盾。比如博苑股份解释2019-2021年毛利率低于同行的原因:“司太立的碘造影剂系列产品相比发行人碘化物产品的深加工程度更高,新亚强核心产品用途广泛,主要应用于下游有机硅深加工行业和医药行业,而发行人的主要产品碘化物主要应用于医药、化工等行业,故发行人毛利率低于司太立、新亚强”,如今这个理由又成为公司毛利率高于同行的解释,令投资者感到十分不解。

也有财务人士认为,作为精细化工企业,尤其是主营产品相同或相近的企业,毛利率及波动趋势应该不会相差很多。可博苑股份的毛利率大幅攀升,由低于同行到高于同行且与同行波动趋势不一致。

博苑股份上市前夕接近10倍净利润增幅不仅远超同行,毛利率也由低于同行均值到高于同行均值,尤其是给出的毛利率差异原因有自相矛盾的嫌疑,投资者须关注博苑股份上市后的业绩状况,比如是否会出现“大变脸”。

多项主营产品属于“两高”却还要募资扩产 账面“不差钱”仍补流

博苑股份主要从事精细化学品研发、生产、销售,精细化学品又称为精细化工品或专用化学品,属于化学原料和化学制品制造业,对环保的要求较高。

招股书显示 ,博苑股份多个主营产品属于《环境保护综合名录(2021 年版)》中的“两高”产品,比如甲醇、丙酮、氢溴酸被列入“高污染、高环境风险”产品,二氯甲烷、二甲基甲酰胺被列入“高环境风险”产品。

有意思的是,博苑股份此次募资还计划扩张部分“高污染、高环境风险”产品,如“100 吨/年贵金属催化剂、60 吨/年高端发光新材料、4100 吨/年高端有机碘、溴新材料项目”(合计拟投入募资3.1亿元)中包括氢溴酸产品。

不仅募资扩张“高污染、高环境风险”产品,博苑股份报告期内还多次因“未批先建”遭罚。

2021年1月,博苑股份因“年产200t/a双草酸酯项目、200t/a三甲基碘硅烷项目、2000t/a无机碘化物、20t/a新材料贵金属催化剂项目、20000t/a溶剂回收综合利用项目”未办理规划许可(金麒麟分析师)手续,被寿光市综合行政执法局处以4.75万元的罚款。2020年1月,博苑股份因未按照规定的期限办理水资源税纳税申报,被国家税务局寿光市税务局,处以200元罚款。2019年12月,博苑股份因未经环保部门审批擅自开工建设“4万吨/年危险废弃物处置及综合利用项目”,被潍坊市生态环境局处以20.60万元罚款。2019年8月,公司因利华高分子未经申请验线核实擅自在寿光市侯镇项目区新华路以西、新海路以北开工建设复配车间项目,寿光市综合行政执法局对利华高分子处以1万元的罚款。

上述四项行政处罚合计金额26.37万元,金额不算少,尤其是未批先建还反映了博苑股份对环保的态度。

博苑股份还曾多次违规超产。2019年、2020年,公司三甲基碘硅烷超产率分别高达112.86%、97.59%,碘酸钾超产率高达114.66%、89.38%。

连续违法违规,超产还涉及到安全生产,可见博苑股份的内控合规的成色。根据《首次公开发行股票注册管理办法》规定,“发行人内部控制制度健全且被有效执行” 是实质性上市条件。

此次IPO,博苑股份还计划募资1.5亿元用来补充流动资金,但公司账面并“不差钱”。

截至2024年9月30日,博苑股份账面上的货币资金为3.1亿元,有息债务(短期借款、一年内到期的非流动负债、长期借款、应付债券之和)仅26.62万元,可以忽略不计。