芯碁微装于2024年10月25日发布2024年第三季度报告:2024年前三季度实现营业收入为7.2亿元,同比增加37.1%,归母净利润为1.6亿元,同比增加30.9%;2024年第三季度实现营业收入2.7亿元,同比增长30.9%,环比增长6.8%,归母净利润为0.5亿元,同比增长18.8%,环比下降10.8%。公司业绩持续增长,主要由于公司持续开拓市场,加大产品投入,积极布局中高端产品,综合实力增加。

2024年前三季度毛利率为41.0%,同比减少1.8pct,净利率为21.6%,同比减少1.0pct;2024年第三季度毛利率为39.5%,同比上升1.7pct,净利率为20.3%,同比下降2.1pct。随着公司泛半导体领域产品不断拓展,公司产品盈利能力有望进一步提升。

2024年前三季度销售费用率、管理费用率、研发费用率、财务费用率分别为4.5%、4.6%、10.4%、-2.3%,同比-2.8pct/+0.4pct/-1.4pct/-0.8pct,公司精细化运营管理,期间费用总体下行。

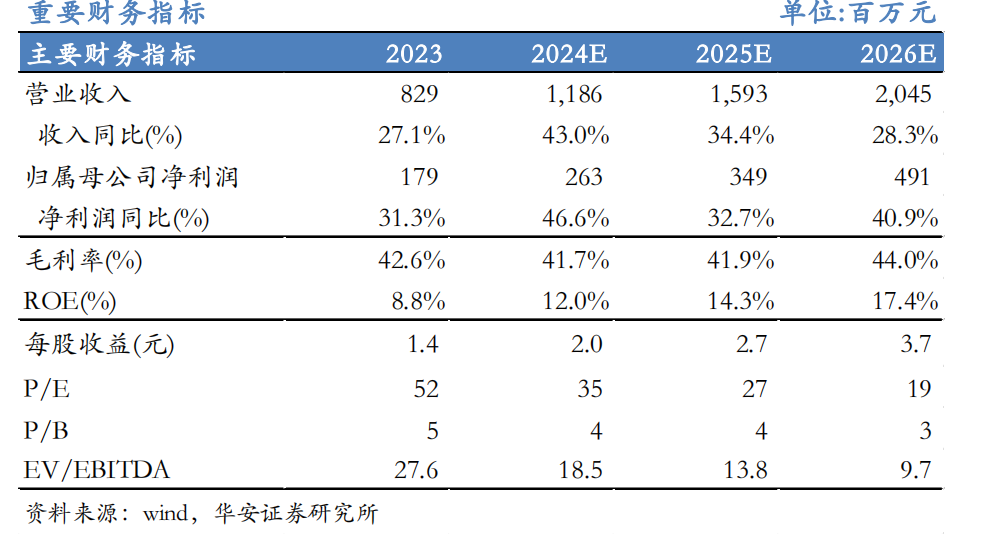

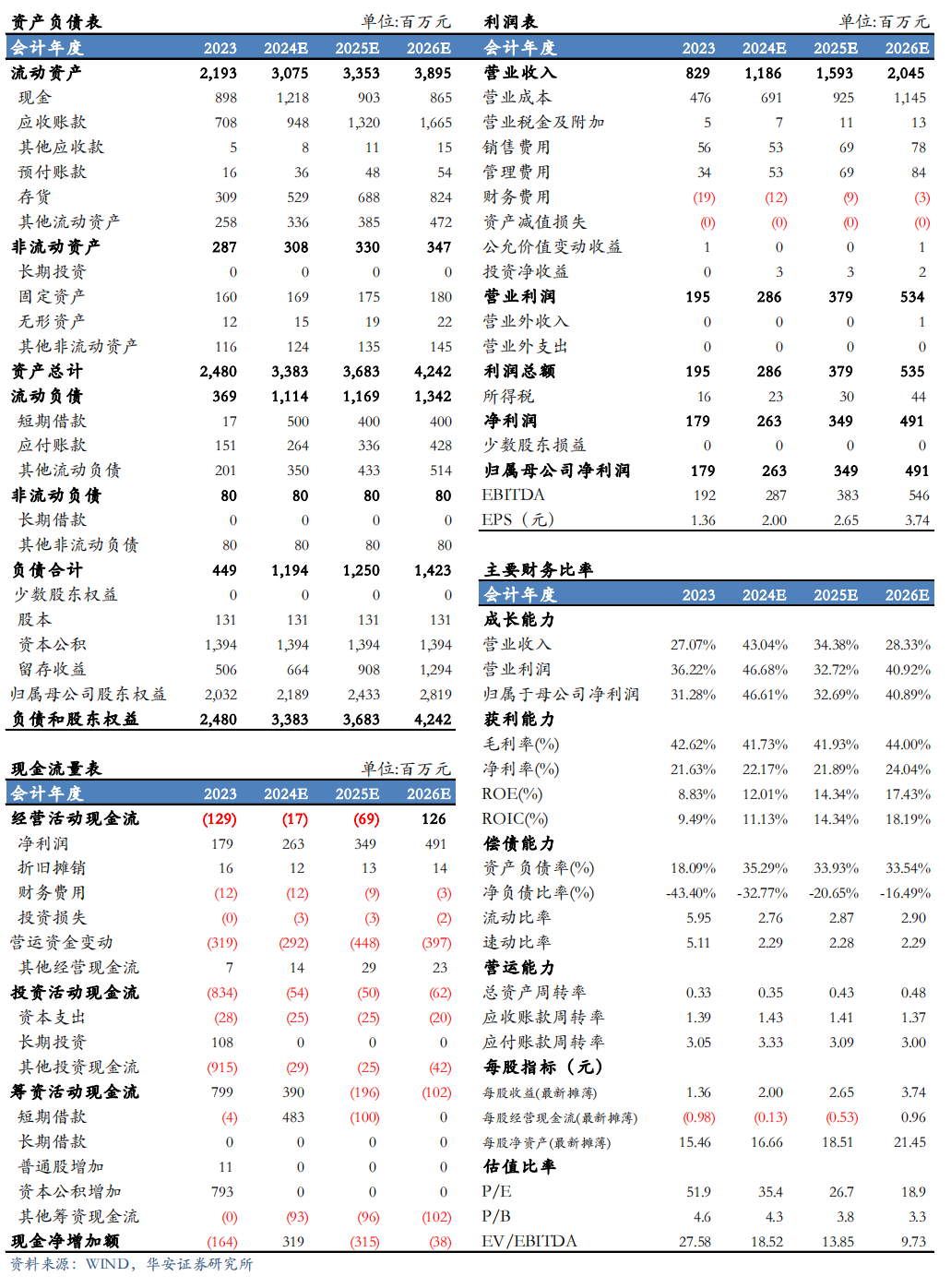

我们考虑验收节奏进行小幅调整,预测公司2024-2026年营业收入分别为11.86/15.93/20.45亿元(调整前为12.08/16.89/20.45亿元),归母净利润分别为2.63/3.49/4.91亿元(调整前为2.79/3.91/5.07亿元),以当前总股本1.31亿股计算的摊薄EPS为2.0/2.7/3.7元。公司当前股价对2024-2026年预测EPS的PE倍数分别为35/27/19倍,维持“买入”评级。

业绩持续增长,期间费用总体下行

芯碁微装于2024年10月25日发布2024年第三季度报告:2024年前三季度实现营业收入为7.2亿元,同比增加37.1%,归母净利润为1.6亿元,同比增加30.9%;2024年第三季度实现营业收入2.7亿元,同比增长30.9%,环比增长6.8%,归母净利润为0.5亿元,同比增长18.8%,环比下降10.8%。公司业绩持续增长,主要由于公司持续开拓市场,加大产品投入,积极布局中高端产品,综合实力增加。

2024年前三季度毛利率为41.0%,同比减少1.8pct,净利率为21.6%,同比减少1.0pct;2024年第三季度毛利率为39.5%,同比上升1.7pct,净利率为20.3%,同比下降2.1pct。随着公司泛半导体领域产品不断拓展,公司产品盈利能力有望进一步提升。

2024年前三季度销售费用率、管理费用率、研发费用率、财务费用率分别为4.5%、4.6%、10.4%、-2.3%,同比-2.8pct/+0.4pct/-1.4pct/-0.8pct,公司精细化运营管理,期间费用总体下行。

PCB持续受益产品升级及出口,泛半导体领域拓展产品外延

PCB方面,公司的大客户战略及海外战略成效显著。今年二季度以来,PCB行业稼动率较第一季度有所提升,公司生产端从四月份开始已达满产状态。下游客户今年对高阶板的需求增速较快,高阶头部客户的订单需求趋势较为确定,叠加下游客户在东南亚产能的转移,海外订单增长趋势明显

泛半导体方面,公司以直写光刻为核心,拓展产品外延。公司加快了在先进封装、新型显示、功率分立器件等方面的布局,与各个细分领域头部客户进行战略合作,与下游共同成长。先进封装成为公司布局的重要领域,公司晶圆级封装设备WLP2000精度可达2μm,成熟度较高,已在客户端做量产测试,同时也在研制更高端、精细度更高的晶圆级封装设备;公司键合设备能够实现热压键合,目前支持的最大晶圆尺寸为8英寸,采用半自动化操作,可运用于先进封装、MEMS等多种场景用。

投资建议

考虑光伏行业景气度下行影响,我们调整预测公司 2024-2026 年营业收入分别为 27.90/42.20/52.73 亿元(前值为 36.98/45.58/56.10 亿元),归母净利润分别为 3.10/5.26/7.26 亿元(前值为 4.75/5.77/7.99 亿元),以当前总股本 4.58 亿股计算的摊薄 EPS 为 0.7/1.1/1.6 元。公司当前股价对2024-2026 年预测 EPS 的 PE 倍数分别为 42/25/18 倍,考虑到公司在 ALD领域具有领先优势,且在半导体领域持续突破,维持“增持”评级。

风险提示

我们考虑验收节奏进行小幅调整,预测公司2024-2026年营业收入分别为11.86/15.93/20.45亿元(调整前为12.08/16.89/20.45亿元),归母净利润分别为2.63/3.49/4.91亿元(调整前为2.79/3.91/5.07亿元),以当前总股本1.31亿股计算的摊薄EPS为2.0/2.7/3.7元。公司当前股价对2024-2026年预测EPS的PE倍数分别为35/27/19倍,维持“买入”评级。

财务报表与盈利预测

适当性说明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号/本账号发布的观点和信息仅供华安证券的专业投资者参考,完整的投资观点应以华安证券研究所发布的完整报告为准。若您并非华安证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号/本账号中的任何信息。本订阅号/本账号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号/本账号推送内容而视相关人员为客户。市场有风险,投资需谨慎。

重要提示:本文内容节选自华安证券研究所已发布证券研究报告:【华安机械】公司点评 |芯碁微装:2024Q3业绩符合预期,PCB主业深耕+泛半导体拓展持续驱动公司成长(发布时间:20241106),具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。

分析师:张帆(S0010522070003) 邮箱:

zhangfan@hazq.com

徒月婷(S0010522110003)邮箱:tuyueting@hazq.com

华安机械团队介绍

张帆,CFA,机械行业与经济复合背景,证券从业16年,华安证券机械行业首席分析师,曾多次获得新财富、水晶球最佳分析师,2022年7月加入华安证券研究所。

徒月婷,华安机械行业分析师,南京大学金融学本硕,曾供职于中泰证券、中山证券,2022年9月加入华安证券研究所。

王君翔,德国斯图加特大学环境工程硕士,曾就职于上海电气(维权)、晶科能源,2022年12月加入华安证券研究所。

陶俞佳,伦敦大学学院项目与企业管理硕士,工程与财务复合背景,3年咨询行业工作经历,曾供职于申港证券,2023年4月加入华安证券研究所。

(转自:有机投资)